現在の日本では経営者が60歳以上である場合に約50%が後継者不在であるとしています。

後継者不足を解消するために昨今ではM&Aが注目されるようになってきています。

M&Aは合併と買収のことで企業が統合を行う手段です。

合併はいずれかの会社が解散して吸収されたり、新しい会社を設立して新設した会社に全て吸収させたりします。

買収は経営権を買収する側が握ることになるので会社が解散することはありません。

買収に関してはたまにニュースになったりしますのでTOBなどの言葉は馴染みがあるのではないでしょうか。

この記事ではM&Aの効果や手法、買収の防衛策を解説していきます。

M&Aとは?

M&AというのはMerger and Acquisitionの略です。

Mergerが合併でAcquisitionが買収ですので合併と買収で企業が行う統合の手段です。

アメリカでは頻繁に行われており、GAFAが成長してきたスタートアップをいくらで買収したというのはよく聞かれることです。

一方日本では最近では少しづつ認識は企業の成長、拡大を目指しM&Aを検討している企業も増えてきました。

経営者の後継者不足が問題になっているので今後はM&Aをすることで問題解消になることを期待されています。

垂直統合と水平統合

M&Aでは複数の企業が買収や合併などの形で統合されます。

統合の方法として大きく垂直的な統合と水平的な統合があります。

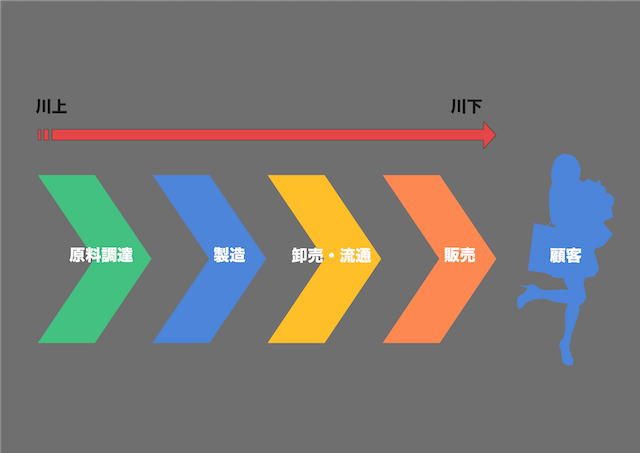

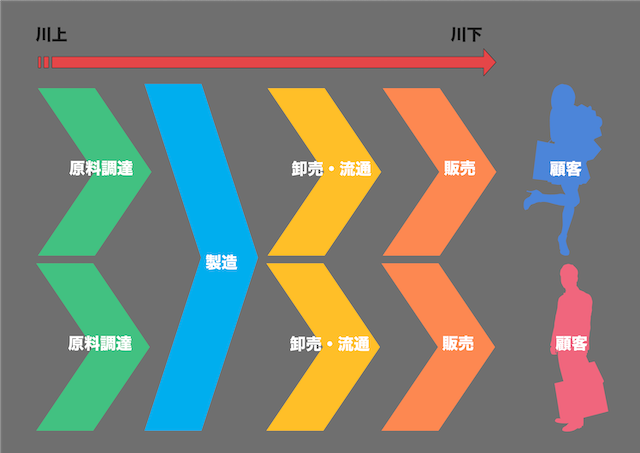

ある製品が顧客の手に渡るまでにいくつかの生産段階を経ることになります。

上手のような原料調達、製造、卸売・流通、販売と段階が流れていき顧客に近い方が川下、遠い方が川上と呼ばれています。

垂直統合

垂直統合は製造業のあるメーカーが川下の販売業者と統合したり、川上の原料メーカーと統合するケースです。

統合することで川上から川下までの機能を企業に取り込み、内製化することによって多くのメリットを受けることができます。

特に交渉力の強かった原料メーカーなどを取り込むことができれば連携がスムーズになりコストが抑えられるなどのメリットがあります。

業界の力関係を分析するには5つの分類で分析するファイブフォース分析が役に立ちます。

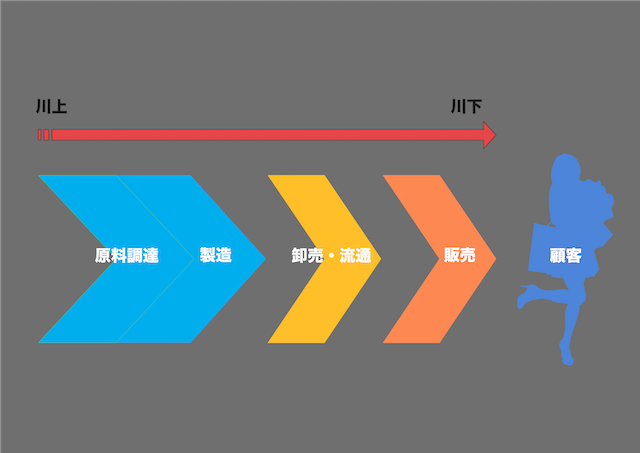

水平統合

水平統合のは同種の製品分野の事業を行っている別の企業と統合して事業範囲を拡大することです。

例えば自動車メーカーが別の自動車メーカーを統合するような場合です。

水平統合によって規模の経済やシナジー効果をうまく発揮してさらなる拡大を目的とします。

M&Aのメリット・デメリット

M&Aの目的として最も多いのはすでに確立された既存事業を手に入れることである程度の規模とコアコンピタンスを確保することができます。

これは一言でいうと『時間を買う』ことができると言えます。

自社で1から新しい事業を立ち上げるのは多くの時間がかかり、さらに失敗のリスクもあります。

一方でM&Aをすることでですでに一定の成果の事業を短時間に獲得することができ、リスクも抑えることができるのは大きなメリットです。

デメリットとしては事前の企業評価を正確に行うのは難しく、M&A後にはじめて問題がわかったり想定した成果が得られないことがあげられます。

また組織の統合が難しくただ単に買収するだけでなくなんのシナジーも発揮できなければ2つの企業があるのと変わりません。

組織的に統合してうまくシナジーを発揮していくことが必要になってきます。

M&Aの形態

M&Aには大きく分けると合併と買収に分類することができます。

さらに合併と買収は以下の形態に分けることができます。

- 吸収合併

- 新設合併

- 株式譲渡

- 事業譲渡

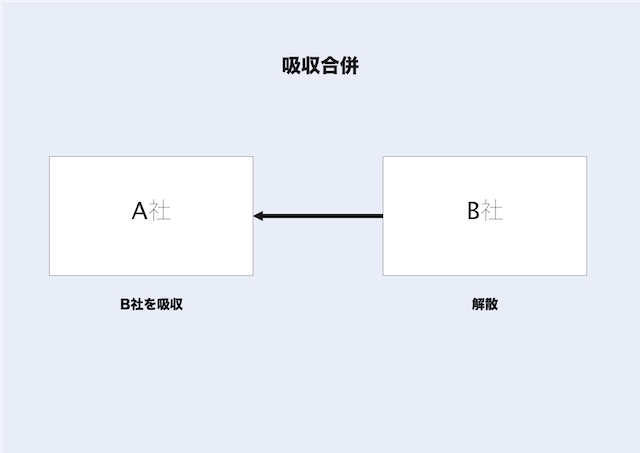

合併 - 吸収合併

合併には吸収合併と新設合併の2つがあります。

吸収合併は合併する企業の中の1社を存続させて残りの企業を解散させる方法です。

合併し消滅する企業のすべての財産が存続する企業に移転します。

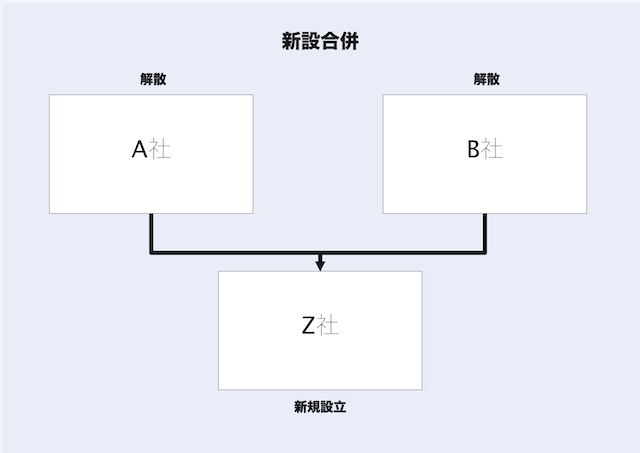

合併 - 新設合併

新設合併は合併する全ての企業が一度解散して新しい企業を設立させる方法です。

全ての企業の財産が新しく設立された企業に移転します。

新設合併は新しく企業を設立するため新たな許認可を得たり、株式の回収をして新設会社の株式を交付する必要あるなどから手続きが複雑です。

そのような理由から吸収合併の方が多く活用されています。

買収 - 株式譲渡

買収の方法の1つに株式譲渡があります。

買収される側の企業の株式を取得することで経営権を握ることができます。

株式の取得の仕方としては以下の方法があります。

- 発行済み株式を取得する方法

- 新株発行増資を引き受けて経営権を握る方法

- 株式交換によって株式を取得する方法

合併と大きく違うところはどちらの企業もそのまま残り、あくまで経営権のみが株式の取得側に移るということです。

買収 - 事業譲渡

買収の方法の1つに事業譲渡があります。

株式譲渡は会社の経営権全てを譲渡しますが事業譲渡は名前の通り事業のみを別の企業に移すことができます。

譲渡対象である事業の対象範囲は当事者間で自由に設定することができます。

株式譲渡よりも複雑にはなりますが企業そのものを受けるわけではないので帳簿ではわからなかった債務や訴訟などのリスクは抑えることができます。

一方で事業は同じでも企業が変わるためブランドが損なわれる可能性があります。

M&Aの手法

M&Aの中でも株式を取得するための手法がいくつかあります。

TOBなどは昨今ニュースでも聞いたことがある単語ではないでしょうか。

- TOB(Take Over Bid)

- LBO(Lever Buy Out)

- MBO(Management Buy Out)

- MBI(Management Buy In)

TOB(Take Over Bid)

TOBはTake Over Bidの略で株式公開買い付けのことです。

TOBでは買収側の企業が被買収側の企業の株式を価格、株数、買付期間などを公開して買い取る方法です。

基本的には市場価格より高い価格にて取引が行われるのが一般的です。

買い取る際には証券取引所を介さずに直接株主から買取します。

短期間で大量の株式を取得することができ経営権を握ることができます。

最近ではコロワイドが大戸屋のTOBを行い、成功しました。

コロワイド、大戸屋への敵対的TOBをギリギリで成立させた「短期利益狙いの投機筋」

TOBにはさらに友好的、敵対的という言葉がつくことがあります、ニュースでも聞いたことがあるのではないでしょうか。

友好的TOBは買収される側の企業が同意している状態で進んでいるケースです。

一方で敵対的TOBは買収される企業が同意していない状態で進んでいるケースです。

前述したコロワイドと大戸屋の件は敵対的TOBでした。

LBO(Lever Buy Out)

LBOはLever Buy Outの略です。

企業を買収するには多くの資金が必要になりますがLBOは買収するための資金を全て自前で用意するのではなく金融機関から借入て実施します。

借入をする際に買収される側の資産や収益力を担保にして借入を行います。

買収する側の企業は潤沢な資金がなくとも買収する側の資産や将来性によって資金を準備できることが最大のメリットです。

しかし買収後に買収した企業の業績が悪化した場合には返済ができなくなるというリスクがあります。

MBO(Management Buy Out)

MBOはManagement Buy Outの略です

MBOは現在の経営陣が自社や事業を買収することです。

買収する際に現在行っている事業の継続が前提となっています。

MBOを行うことで経営陣が自社の経営権をもつオーナー経営者になることができます。

企業が業績悪化で事業再編を行うときにMBOを行い上場廃止にしたり、親会社に実質的な経営権を握られている場合に経営権を集中させる目的でMBOを実行したりします。

MBOの際に経営陣は買収資金が用意できないことが多いため前述したLBOを利用したりします。

MBI(Management Buy In)

MBIはManagement Buy Inの略です。

MBOの派生版では企業の外部の人間による買収を行うことです。

外部の人間とは同一の業界の経験を有している人で企業の再建などができる人が一般的です。

買収防衛策は何があるか?

敵対的な買収の場合は買収される側はなんとしても阻止しなければなりません。

買収防衛策としては以下のなものがあげられます。

- ポイズンピル

- クラウンジュエル

- ゴールデンパラシュート

- ホワイトナイト(白馬の騎士)

ポイズンピル

ポイズンピルは買収社以外の株主に安く株を購入できる権利、新株予約権をあらかじめ付与しておきます。

敵対的買収が行われ一定割合の株式を買い占めた場合などの条件を満たすと新株を発行します。

新株が発行されることで買収者の取得割合が低下するため経営権を握ることができません。

買収側はより多くの株を取得する必要が出てくるため意欲を削ぐ効果があります。

クラウンジュエル

クラウンジュエルというのは王冠の宝石という意味で買収される側が持っている魅力的な事業、資産のことを指しています。

魅力的な事業、資産を買収される前に第3者に対して売却を行い、買収社の意欲を削ぐ効果があります。

同じような意味合いで使われる言葉に焦土作戦があります。

どちらも企業価値を下げることになるため既存の株主の同意が必要になります。

ゴールデンパラシュート

敵対的買収が行われた際には買収後に既存の取締役は解任されることが多いです。

その解任される取締役に対して高額な退職金を設定することで買収する意欲を削ぐ効果があります。

事例としてRJR NabiscoのCEOであったロス・ジョンソン氏は、退職金などの一時金として5800万ドルという設定をしたことがあるようです。

ホワイトナイト(白馬の騎士)

ホワイトナイトは敵対的買収を仕掛けられたとき企業が友好的な企業や投資家に買収してもらう方法です。

白馬に乗った騎士が助けに来るイメージから名付けられているようです。

過去の事例として2006年に明星食品が敵対的TOBを仕掛けられた時に日清食品が友好的TOBを実施して明星食品は日清食品の完全子会社となったことがあげられます。

M&A - 中小企業診断士試験の過去問チェック

企業経営理論の平成29年度 第4問と平成26年度 第4問をみてましょう

企業経営理論 - 平成29年度 第4問

日本企業は戦略的に M&A を活用するようになっているが、M&A よりも戦略的提携を選択する企業も多い。M&A には、契約成立前の準備段階と交渉段階、成立後の統合段階でのさまざまな留意点がある。

日本企業の M&A と戦略的提携に関する記述として、最も適切なものはどれか。

ア M&A の準備段階では、当事者の持つ研究開発、生産、販売などの重複部分や競合関係の明確化が重要であり、統合段階でデューデリジェンス(duediligence)を開始して機能統合していく。

イ 異業種の M&A には、基本的には、規模の経済と取引交渉力の増大というメリットがあり、業績不振の立て直しはできないが、自社の必要としない資源までも獲得してしまう恐れはない。

ウ 企業の独立性を維持できる戦略的提携は、パートナーが提携関係を裏切る可能性を最小化しつつ、提携による協力から得られる恩恵を最大限享受することが主な目的であり、企業の評判に悪影響が起こる可能性は、戦略的提携における裏切りのインセンティブを抑制できない。

エ 戦略的提携の目的が経済的な価値と希少性の追求にあっても、持続的な競争優位をもたらすとは限らないが、提携による業界内の新しいセグメントへの低コストでの参入は企業間の強みを補完する試みとなりうる。

オ 同業種の M&A には、基本的には、範囲の経済と習熟効果の実現というメリットがあり、組織文化の調整のコストは必要であるが、統合のコストはかからない。

正解:エ

アの内容

デューデリジェンスは買収・売却の対象になる企業、事業の価値を収益性やリスクの観点から詳細な調査を行います。

デューデリジェンスは統合の段階ではなく交渉段階から行うことが重要です。

よってアの内容は誤りです。

イの内容

異業種のM&Aは規模の経済でなく範囲の経済のメリットがあります。

規模の経済を受けることができるのは同業種のM&Aによるものと考えることができます。

よってイの内容は誤りです。

ウの内容

裏切ることで企業の評判に悪影響になることは裏切ることをやめとこうという気持ちになります。

裏切りのインセンティブを抑制することができていると言えます。

よってウの内容は誤りです。

エの内容

経済的な価値と希少性が獲得できたとしてもすぐに真似することができるようなことであれば持続性は期待できないと考えることができます。

一方で自社にはない資源を獲得することで新しいセグメントへの対応は低コストで行えるようになるのは確か。

よってエの内容は正しいです。

オの内容

同業種のM&Aは範囲の経済でなく規模の経済が発揮できます。

さらに統合のコストは当然かかります。

よってオの内容は誤りです。

企業経営理論 - 平成26年度 第4問

A社は、現社長が高齢化したために、家族や親族以外の者への事業承継をMBI(management buy-in)によって行うことを検討している。MBIに関する記述として、最も適切なものはどれか。

ア 現社長と役員は、投資ファンドから資金を調達し、現経営陣を支援してもらう。

イ 現社長は、社外の第三者に自社株式を買い取らせ、経営を引き継いでもらう。

ウ 現社長は、投資ファンドに自社株式を買い取ってもらい、経営を外部から監視してもらう。

エ 現社長は、長く勤めた営業部長に自社株式を買い取らせず、経営を引き継いでもらう。

オ 現社長は、長く勤めた営業部長や経理課長に自社株式を買い取らせ、営業部長に経営を引き継いでもらう。

正解:イ

アの内容

投資ファンドなどの外部から経営陣が送り込まれるのは正しいが支援ではありません。

よってアの内容は誤りです。

イの内容

第3者に株を買い取ってもらうことで経営を引き継いでもらうのはMBIです。

よってイの内容は正しいです。

ウの内容

アと同様です。

あくまで経営をしてもらうことが前提なので監視だけではMBIとはなりません。

よってウの内容は誤りです。

エの内容

営業部長などの従業員が経営を引き継ぐ場合はMBIにはなりません。

よってエの内容は誤りです。

ちなみに従業員が株式を取得し経営陣となるのはEBO、Employee Buyoutです。

オの内容

エと同様に従業員に引き継がせるのはEBOです。

よってオの内容は誤りです。

『M&Aとは?M&Aの手法・メリットとデメリット、買収防衛策について』のまとめ

M&Aのポイントとしていは以下のことがあげられます。

- M&Aは合併と買収で企業を統合する手段

- 企業の統合には垂直統合と水平統合がある

- 合併には一方の企業を解散させる吸収合併と新しく会社を新設しそこに全ての企業を統合する新設合併がある

- M&Aの買収にはTOB、LBO、MBO、MBIなどの手法がある

- 買収には敵対的な買収があり定石となる防衛策が存在する

M&Aなどはあまり業務で携わったことがあるひとはほとんどいないのではないでしょうか。

イメージしづらいところはありますがニュースなどの実例と関連させてインプットしてみると頭に定着しやすいので試してみてください。